Alessandro Palmieri - Università di Bologna (IT)

Comitato tecnico-scientifico di Cherry Times

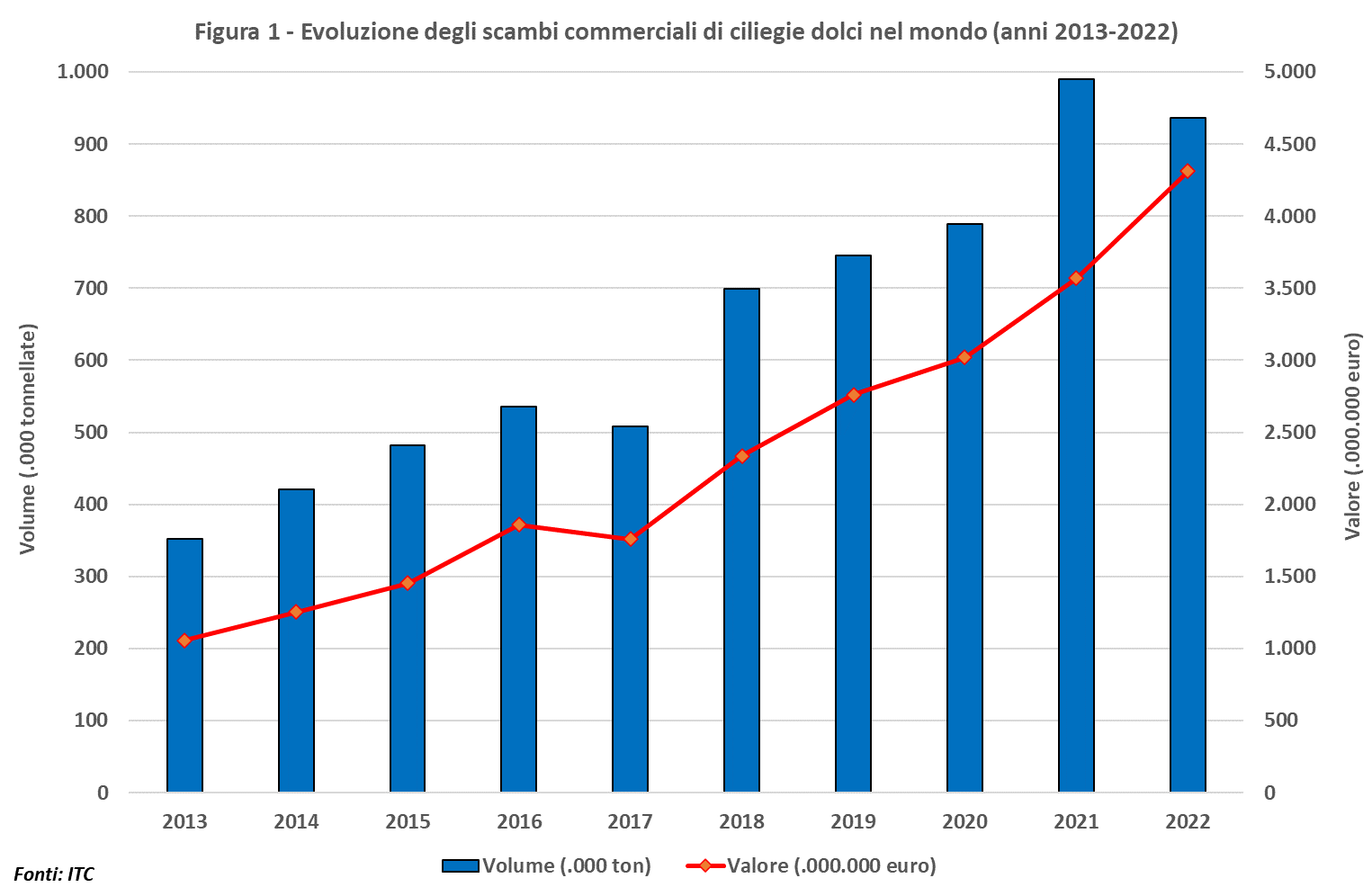

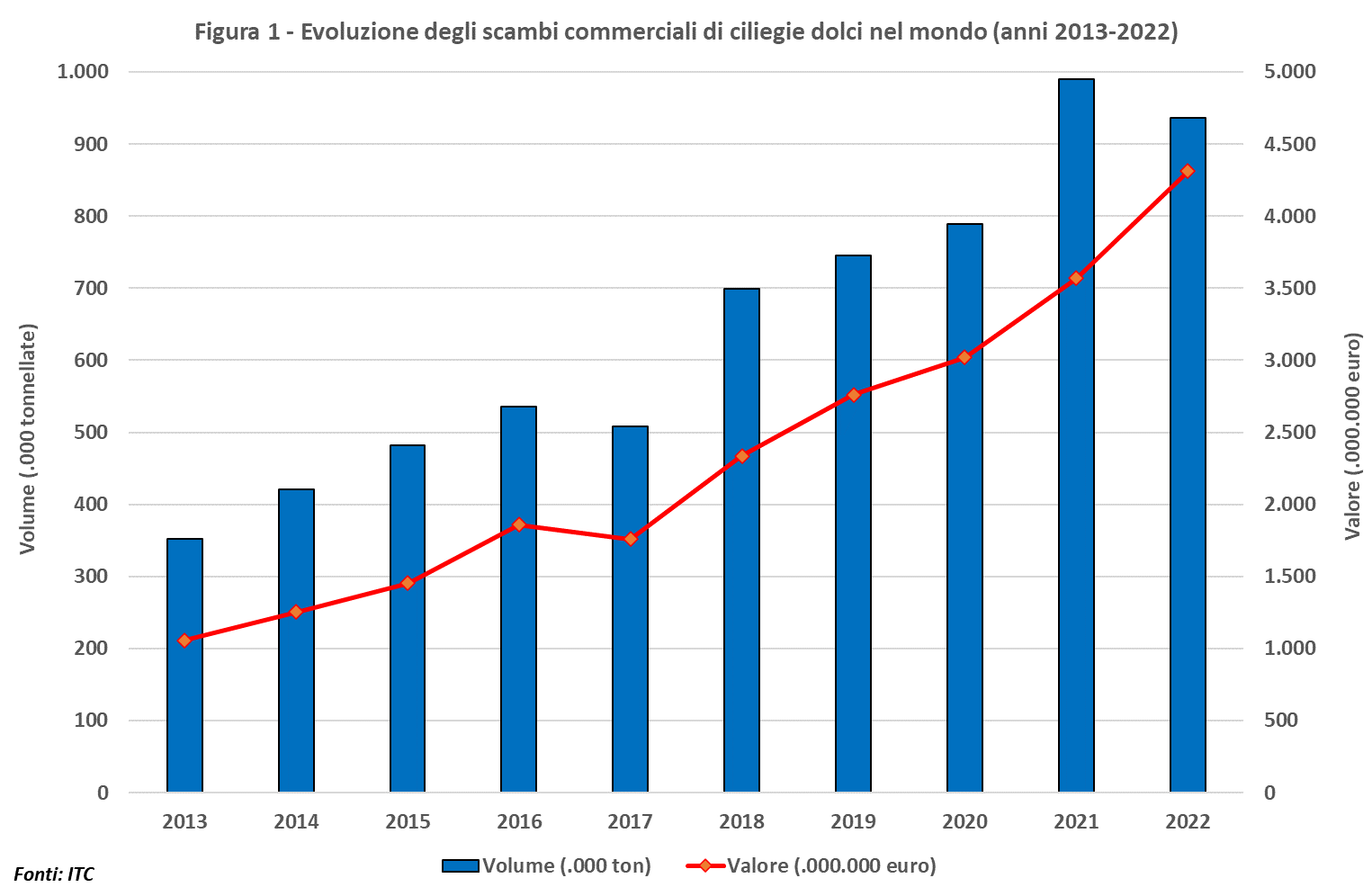

In parallelo alla crescita dell’offerta, anche gli scambi commerciali di ciliegie nel mondo attraversano da tempo una fase di espansione, peraltro a ritmi ben più marcati. Nel decennio dal 2013 al 2022, difatti, la produzione mondiale è passata da 2,3 a 2,75 milioni di tonnellate, con un aumento pari al 20% circa, mentre i flussi commerciali sono saliti da 350.000 a 940.000 tonnellate (Figura 1), registrando quindi una crescita del 266%.

Se nel 2013 la percentuale di prodotto scambiato sul totale prodotto ammontava al 15%, nel 2022 ha rappresentato oltre il 33%. Interessante evidenziare anche la progressiva crescita dei prezzi medi di scambio che sono passati da circa 3 euro/Kg nel 2013 a 3,6-3,8 euro/Kg nel triennio 2019/21, per balzare a 4,6 euro/Kg nel 2022, tanto che proprio nell’ultimo anno esaminato, il valore della merce scambiata ha raggiunto il record di 4,3 miliardi di euro.

Sul versante delle esportazioni, la tabella 1 evidenzia i parametri attuali e l’evoluzione registrata nel decennio considerato per i principali paesi mondiali. In particolare, i primi 12 paesi esportatori concentrano attualmente oltre il 90% dell’export complessivo, mentre i primi 3 (escludendo Hong Kong, che è un semplice hub di transito), cioè Cile, Turchia e Stati Uniti coprono uno share del 50%.

Tabella 1 - Dati di sintesi dei principali paesi esportatori di ciliegie nel mondo (anni 2013-2022). Fonti: ITC.

* Tasso Annuo di Variazione ** (Exp-Imp)/(Exp+Imp) |

| Paesi | Ranking 2022 | Export medio per quinquennio | Share (%) | Evoluzione (%) | Prezzo medio (€/Kg) | Saldo normalizzato **(%) |

| 2013/17 (A) | 2018/22 (B) | 2013/17 | 2018/22 | D (B/A) | TAV * | 2013/17 | 2018/22 | 2013/17 | 2018/22 |

| Cile | 1 | 84,5 | 273,8 | 18,4 | 32,9 | 224,0 | 23,9 | 3,90 | 4,46 | 100,0 | 100,0 |

| Hong Kong | 2 | 50,6 | 189,4 | 11,0 | 22,8 | 274,3 | 33,1 | 3,54 | 4,31 | -17,8 | -2,5 |

| Turchia | 3 | 62,3 | 74,2 | 13,6 | 8,9 | 19,0 | 2,8 | 2,08 | 2,11 | 100,0 | 99,9 |

| Stati Uniti | 4 | 82,4 | 68,7 | 17,9 | 8,3 | -16,6 | -4,0 | 4,90 | 5,98 | 74,8 | 62,9 |

| Azerbaijan | 5 | 11,0 | 25,7 | 2,4 | 3,1 | 133,1 | 19,4 | 1,39 | 1,38 | 98,0 | 99,0 |

| Uzbekistan | 6 | 6,1 | 38,3 | 1,3 | 4,6 | 525,6 | 5,9 | 1,94 | 1,95 | 100,0 | 100,0 |

| Spagna | 7 | 25,1 | 28,9 | 5,5 | 3,5 | 15,4 | 1,9 | 2,54 | 2,98 | 90,5 | 81,5 |

| Grecia | 8 | 19,8 | 23,8 | 4,3 | 2,9 | 19,8 | 2,7 | 1,74 | 1,90 | 96,0 | 99,4 |

| Canada | 9 | 9,3 | 9,6 | 2,0 | 1,1 | 2,5 | 2,3 | 4,83 | 6,26 | -48,7 | -46,1 |

| Moldova | 10 | 5,2 | 8,5 | 1,1 | 1,0 | 63,9 | -0,1 | 0,63 | 0,66 | 67,7 | 96,2 |

| Iran | 11 | 4,7 | 10,8 | 1,0 | 1,3 | 132,4 | 11,4 | 0,91 | 1,04 | 100,0 | 100,0 |

| Italia | 12 | 8,3 | 6,4 | 1,8 | 0,8 | -22,9 | -2,3 | 3,69 | 4,33 | -3,5 | -20,4 |

La tabella evidenzia, per ciascun paese, il volume medio di prodotto esportato nei 2 quinquenni che compongono il periodo di osservazione, il relativo share sul totale esportato nel mondo, il prezzo medio della merce esportata e la dinamica di periodo espressa sia in termini di valore differenziale fra le medie dei due quinquenni, sia come tasso medio annuo di variazione dell’intero decennio.

Infine, è riportato anche il saldo normalizzato di ciascun paese, sempre con riferimento ai due sottoperiodi individuati, al fine di comprendere la posizione commerciale del paese (esportatore, importatore o neutro).

Il Cile si conferma sempre più leader assoluto per volumi esportati, con una media che è passata da 85.000 tonnellate nel quinquennio 2013-2017 a quasi 274.000 tonnellate nel periodo 2018-2022, evidenziando un tasso medio annuo di crescita del 24%. Lo share è salito così attorno al 33%.

La seconda posizione è attualmente detenuta da Hong Kong, che nel tempo è divenuto sempre più hub di transito di riferimento per l’area asiatica, come testimoniato dal saldo normalizzato dell’ultimo quinquennio, pari a -2,5%, che indica una riesportazione quasi totale dei volumi importati.

La Turchia, terzo paese esportatore mondiale, espande i propri flussi del 19%, ma perde in termini di share per via della crescita tumultuosa del Cile, oltre ad altri paesi recentemente entrati con decisione nel mercato. All’opposto, gli Stati Uniti sono l’unico tra i primissimi paesi esportatori ad evidenziare un trend in diminuzione, da 82.000 a 68.000 tonnellate nei due periodi considerati, per uno share che attualmente vale l’8,3%.

A seguire, si collocano i due maggiori paesi emergenti nel panorama commerciale mondiale, cioè Azerbaijan e Uzbekistan, che registrano aumenti a ritmi del 20 e del 6% medio annui, benché con flussi molto altalenanti. Con volumi compresi fra 20 e 30.000 tonnellate annue si collocano poi i due principali player europei, Spagna e Grecia, che denotano entrambe una tendenza espansiva piuttosto simile, tra il 15 e il 20% complessivo.

L’Italia, infine, si colloca attualmente al 12° posto mondiale, con flussi estremamente oscillanti, che risentono dell’altalenante produzione interna, tanto da essere variati da 2.500 a 12.500 tonnellate nei 10 anni esaminati. Il dato tendenziale, comunque, è al ribasso (-2,3 % su base annua), e lo share mondiale non raggiunge ormai l’1% collocando l’Italia fra i paesi importatori, con un saldo normalizzato pari a -20% nell’ultimo quinquennio.

L’Italia mantiene tuttavia un posizionamento elevato del proprio export in termini di prezzo, con valori superiori a 4,3 euro/Kg di media negli ultimi 5 anni. Solamente Stati Uniti e Canada si collocano su livelli decisamente più alti, mentre il Cile è sostanzialmente alla pari.

Nettamente orientati verso merci low cost, invece, i restanti principali paesi esportatori, con valori fra 2 e 3 euro/Kg per Turchia, Spagna e Grecia e inferiori per gli altri casi esaminati, con punte minime inferiori a 1 euro/Kg per Moldova e Iran. Sul versante delle importazioni, la tabella 2 presenta informazioni del tutto analoghe alla tabella 1, ma riferite ai principali paesi importatori mondiali.

Tabella 2 - Dati di sintesi dei principali paesi importatori di ciliegie nel mondo (anni 2013-2022). Fonti: ITC

* Tasso Annuo di Variazione ** (Exp-Imp)/(Exp+Imp) |

| Paesi | Ranking 2022 | Import medio per quinquennio | Share (%) | Evoluzione (%) | Prezzo medio (€/Kg) | Saldo normalizzato **(%) |

| 2013/17 (A) | 2018/22 (B) | 2013/17 | 2018/22 | D (B/A) | TAV * | 2013/17 | 2018/22 | 2013/17 | 2018/22 |

| Cina | 1 | 81,0 | 254,2 | 17,3 | 30,6 | 213,8 | 25,9 | 6,40 | 6,38 | -100,0 | -100,0 |

| Hong Kong | 2 | 66,6 | 200,3 | 14,2 | 24,1 | 200,6 | 23,9 | 4,71 | 4,95 | -17,8 | -2,5 |

| Russia | 3 | 62,2 | 84,4 | 13,3 | 10,2 | 35,6 | 4,8 | 1,25 | 1,43 | -100,0 | -99,8 |

| Germania | 4 | 40,7 | 46,3 | 8,7 | 5,6 | 13,8 | 3,1 | 3,01 | 3,16 | -77,9 | -80,8 |

| Stati Uniti | 5 | 11,7 | 14,6 | 2,5 | 1,8 | 24,9 | 5,9 | 4,99 | 6,23 | 74,8 | 62,9 |

| Canada | 6 | 27,0 | 26,4 | 5,8 | 3,2 | -2,2 | -0,8 | 3,91 | 4,71 | -48,7 | -46,1 |

| Regno Unito | 7 | 17,0 | 14,2 | 3,6 | 1,7 | -16,6 | -2,5 | 3,07 | 3,50 | -97,5 | -94,2 |

| Taiwan | 8 | 9,1 | 11,9 | 1,9 | 1,4 | 30,0 | 22,3 | 6,63 | 7,94 | -100,0 | -100,0 |

| Sud Corea | 9 | 13,3 | 15,4 | 2,8 | 1,9 | 15,9 | 3,1 | 7,94 | 8,38 | -100,0 | -100,0 |

| Austria | 10 | 8,4 | 13,0 | 1,8 | 1,6 | 55,5 | 9,1 | 3,40 | 3,41 | -15,5 | -23,3 |

| Iraq | 11 | 8,1 | 11,9 | 1,7 | 1,4 | 47,0 | -6,0 | 0,33 | 0,47 | -100,0 | -99,9 |

| Italia | 16 | 8,5 | 9,5 | 1,8 | 1,1 | 12,2 | -0,3 | 2,44 | 2,74 | -3,5 | -20,4 |

I paesi protagonisti di quest’ultimo decennio sono stati, in questo caso, la Cina e Hong Kong, il cui import vale complessivamente il 55% con riferimento agli ultimi 5 anni, contro meno del 30% del periodo precedente. Entrambi i paesi denotano un tasso di crescita attorno al 25% medio annuo.

Aumenta sensibilmente anche la Russia, che si consolida come terzo paese per rilevanza della domanda, con quasi 85.000 tonnellate di import nel quinquennio 2018-2022, per uno share superiore al 10%. Su volumi inferiori, ma abbastanza simili per tassi di crescita, invece, si collocano gli Stati Uniti e la Germania, primo mercato dell’Unione europea in ordine di importanza.

Taiwan e Sud Corea completano, invece, il quadro dell’evidente sviluppo che sta avendo il consumo di ciliegie nell’area dell’estremo oriente asiatico. All’opposto, Canada e Regno Unito, sono gli unici paesi con una domanda flettente tra i top ten.

Relativamente all’Italia, nel 2022 si è posizionata al 16° posto nel ranking dei paesi importatori, con volumi medi pari a 9.500 tonnellate nella seconda metà del decennio esaminato e pari a 8.500 nella prima metà. La dinamica del Paese è sostanzialmente stabile, fatte salve anche in questo caso forti oscillazioni dovuti alla maggiore o minore produzione interna.

Interessante è notare che, relativamente al prezzo medio del prodotto importato, quello della merce richiesta dall’Italia è tra i più bassi nell’ambito dei principali importatori, attorno a 2,5 euro/Kg. Solamente Russia e Iraq, tra i primi importatori, richiedono un prodotto di minor prezzo, mentre sensibilmente più elevata è la quotazione media degli altri maggiori paesi, fra cui spiccano chiaramente le destinazioni asiatiche, in particolare Cina, Taiwan e Sud Corea con prezzi da 6 a 8 euro/Kg.

Attorno a 5 euro/Kg si posiziona l’import di Stati Uniti e Canada, mentre i principali importatori europei, Germania e Austria viaggiano su quotazioni di poco superiori a 3 euro/Kg.

Cherry Times - Tutti i diritti riservati